2023年10月に導入される「インボイス制度」。同制度は消費税の仕入額控除に関する手続きの変更ですが、その内容や影響範囲を知っておかないと、思わぬ損をしてしまう恐れがあります。本稿ではインボイス制度のポイントをわかりやすく解説します。現在消費税の仕入額控除を適用している企業のご担当者や、同企業へ商品等を納入しているご担当者の方はぜひご参照ください。

インボイス制度とは

インボイス制度とは正式には「適格請求書等保存方式」のことを言います。現在消費税は原則10%の税率が適用されていますが、食品などの一部商品には8%の軽減税率が適用されます。この適用する税率や税額の記載を義務付けた請求書が「インボイス(適格請求書)」です。仕入先等(売手側)が発行するインボイスを保存しておくことで、はじめて消費税の仕入額控除を受けることができるようになる制度がインボイス制度です。売手側は製品等の納入先である取引先(買手側)からインボイスの提出を求められた場合は、インボイスを発行する必要があります。制度開始前の現時点では、インボイスが無くても消費税の仕入額控除が可能です。

概要

インボイス制度の導入時期や目的、影響範囲などは以下のとおりです。

- 導入時期:2023年(令和5年)10月1日

- 目的:取引における正確な消費税額と消費税率を把握すること

- 影響が及ぶ対象:消費税課税業者および課税業者と取引がある免税事業者

- インボイスを発行する方法:適格請求書発行事業者への登録申請

- 登録申請先:管轄の税務署

目的

インボイス制度の目的は、取引時の正確な消費税率と消費税額を把握することにあります。2019年(令和元年)10月から、消費税の軽減税率が導入されましたが、それにより、材料などの仕入れ商品に、税額が8%のものと10%のものが混在するようになりました。軽減税率の制度では、仕入れる商品等の種類によって細かく適用税率が決められています。それを商品ごとに正しく計算するために、その根拠となる消費税率と税額が記載された請求書を仕入先が発行し、それに基づいて消費税を計算することでミスや不正を防ぐことがインボイス制度の目的です。

インボイスと区分記載請求書の違い

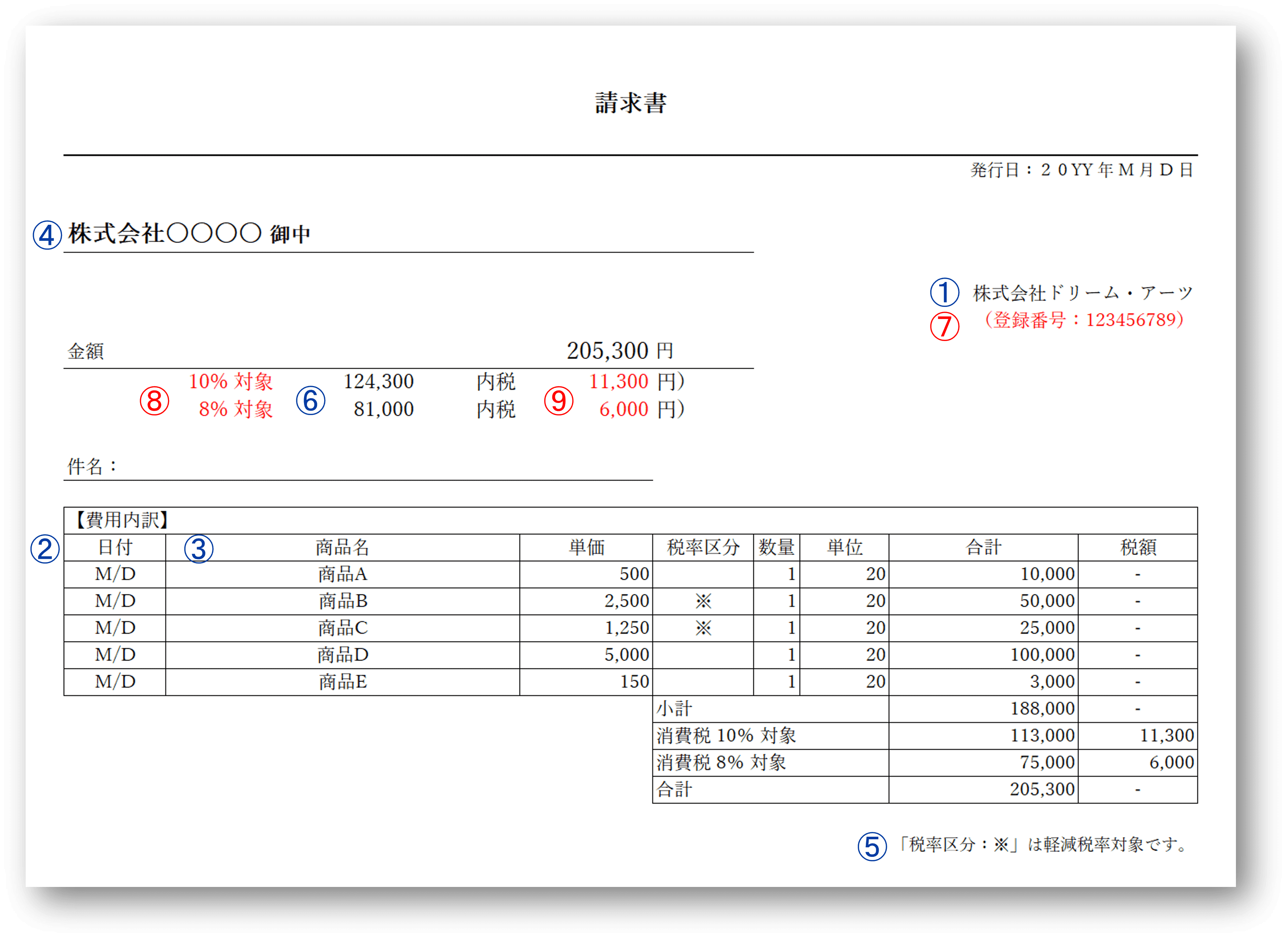

インボイス制度開始前の現時点では「区分記載請求書」が消費税の仕入額控除の根拠として使用されています。インボイスはこれに、インボイス制度で必要な項目を追加した形式となります。

現在の区分記載請求書の記載事項は以下の項目です。

- 発行者の氏名または名称

- 取引年月日

- 取引内容

- 受領者の氏名または名称

- 軽減税率の対象である旨の表記(対象商品に※マークなどを付ける)

- 適用税率ごとに区分した合計額(10%および8%適用分のそれぞれの商品合計額)

- 適格請求書発行事業者の登録番号

- 適用税率

- 適用税率ごとの消費税額の合計

インボイスではこれに以下の記載事項が追加されます。

【参考:インボイスイメージ】

区分記載請求書とは

「区分記載請求書」は、2019年10月の軽減税率導入と同時に開始された現行の「区分記載請求書等保存方式」において、消費税の仕入額控除の際に必要となる形式の請求書です。軽減税率によって2種類の税率が混在する中、税率および税計算を正しくスムーズに運用するために導入されました。標準税率(10%)と軽減税率(8%)のそれぞれに該当する品目の税込対価の額が区分されて記載されています。インボイス制度開始後は、区分記載請求書に替わりインボイスによって運用されることになりますので、それまでの経過措置的な位置付けとされています。

免税事業者等からの課税仕入れに係る経過措置

インボイス制度開始後は、「適格請求書発行事業者」以外からの仕入に関して消費税の仕入額控除が受けられなくなります。年間課税売上高が1,000万円以下の免税事業者はインボイスを発行できないため、免税事業者からの仕入れ分の消費税控除ができなくなってしまいます。インボイス制度開始に伴い、免税事業者やそこからの仕入がある事業者へ影響が発生する可能性があります。そのような状況を鑑みて、一定期間・一定割合で現行の区分記載請求書などでも仕入れ分の消費税控除が認められています。内容は以下のとおりです。

| 期間 | 割合 |

|---|---|

| 2023年10月1日から2026年9月30日まで |

仕入税額相当額の80%

|

| 2026年10月1日から2029年9月30日まで |

仕入税額相当額の50%

|

インボイス制度対応に準備すべきこと

①売り手の課税事業者

インボイス制度開始後は、消費税の納税義務のある課税事業者(税抜き1,000万円以上の売上)は、インボイス(適格請求書)を発行しなければなりません。インボイス発行には「適格請求書発行事業者登録」が必要なため、事前に登録申請し登録番号を取得しておく必要があります。

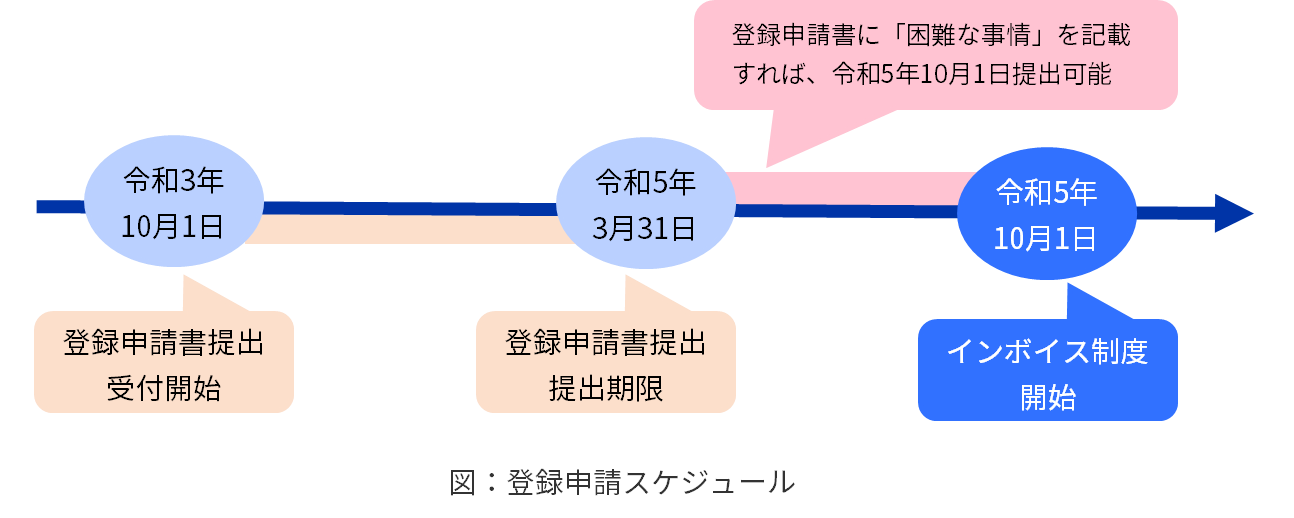

登録申請書は2021年10月1日から受付を開始しています。インボイス制度開始の2023年10月1日時点に登録を間に合わせるためには、2023年3月31日までに登録申請書を税務署に提出する必要がありますので注意が必要です。

②買い手の課税事業者

買い手の課税事業者は、売り手である取引先から適格請求書を発行してもらわなければなりません。そのため、事前に取引先が課税事業者か免税事業者かを確認する必要があります。取引先から通知された登録番号に誤りがないか、念のため国税庁が運営する「インボイス制度適格請求者発行事業者公表サイト」で確認しましょう。

参考:適格請求者発行事業者公表サイト

③売り手の免税事業者

免税事業者はインボイス制度開始後でもインボイスの発行義務はありません。しかし取引先が課税事業者の場合、インボイスが無いと仕入れ分の消費税控除が受けられなくなるために、インボイスの発行を求められる場合があります。

インボイスを発行するためには、課税事業者となって適格請求書発行事業者登録をする必要があります。従って、その場合には課税事業者となって適格請求書発行事業者登録をするかどうかの判断が必要になってきます。個人事業主やフリーランスなどは免税事業者である場合も多いかと思いますが、事前に課税事業者の取引先と相談したうえで判断・対応する必要があるでしょう。

④買い手の免税事業者

買い手の免税事業者の場合、請求書は売り手である取引先が発行するため、買い手の免税事業者は適格請求書発行事業者に登録する必要はありません。また、免税事業者なので仕入税額控除の影響も受けません。

インボイス対応に必要な業務をSmartDBが支援する

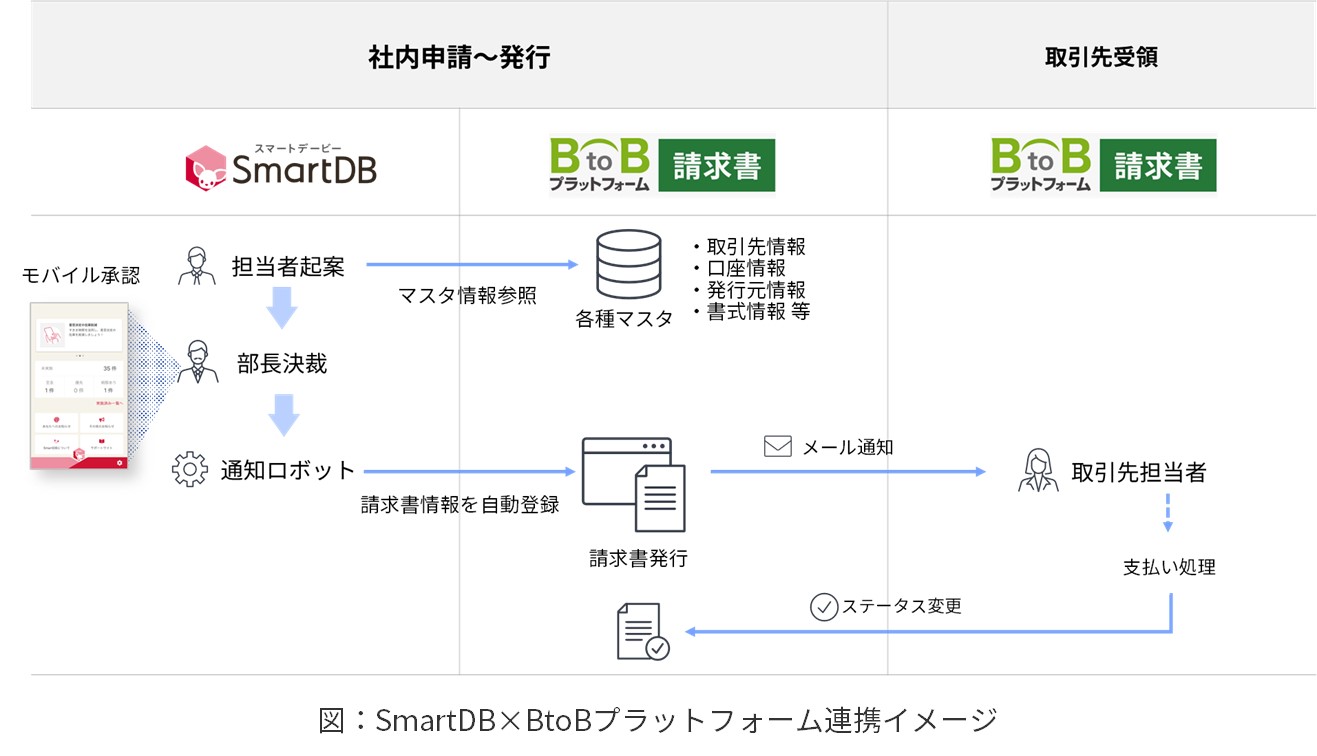

「SmartDB」で請求書発行前の社内申請から、請求書発行処理までの全体プロセスの業務デジタル化で高度な業務効率化を実現できます。

「SmartDB」は「BtoBプラットフォーム 請求書」との連携オプションを提供しています。「SmartDB」で入力された商品情報や数量、金額など請求書に必要な情報は、社内の承認ルートを経て決裁が完了すると「BtoBプラットフォーム請求書」に自動連携されます。インボイス制度に則った形式で請求書を自動生成・発行することが可能です。

まとめ

インボイス制度は、軽減税率を正しく計算したうえで消費税の仕入額控除を受けるための制度で、2023年10月1日に導入される予定です。同制度開始後に消費税の仕入額控除を受けるためには、仕入れ商品ごとの適用税率などが記載されたインボイス(適格請求書)が必要になります。従って、商品を仕入れる事業者(買手)と納入する事業者(売手)双方の準備が必要です。免税事業者やそこから仕入れのある事業に対する影響が大きいため、一定条件で現行制度でも仕入れ分の消費税控除を認める経過措置が講じられます。

また、インボイス制度により登録番号の管理も今後必要になっていきます。昨今法改正に伴う対応方法の変更にもデジタル化の促進が求められるようになってきました。あわせて多くの企業では「ペーパーレス」や「脱ハンコ」などの動きが加速化しており、業務のデジタル化が注目を集めています。インボイス制度への対応とあわせて業務のデジタル化を検討に入れてみてはいかがでしょうか。

ドリーム・アーツが提供する「SmartDB」は、非常に柔軟なワークフロー機能とWebデータベース機能を持ち合わせた大企業向け業務デジタル化クラウドです。ノーコードで開発でき、かつ細やかで複雑な業務にも対応可能なため、業務の実態に則した業務アプリを構築できます。ご興味ある方はぜひ下記の資料もご覧ください。

3分でわかる「SmartDB」

大企業における業務デジタル化の課題と、その解決策として「SmartDB」で、どのように業務デジタル化を実現できるのかをご紹介する資料を公開しました。ぜひご覧ください。

詳細・お申し込みはこちら

この記事の執筆者:斉藤(マーケティング本部)

通信サービス・コンタクトセンター運営などの経験を経て、2021年ドリーム・アーツに中途入社。マーケティング本部の一員として日々勉強中です。たくさんの経験をしてきたことを活かし、誰が読んでも楽しめるコンテンツを目指して、今後もたくさんの情報をお届けします!